ご相談メニュー

・テナント物件の相続

弁護士法人Bolero の収益不動産の相続トラブル解決事例

解決実績や解決までのイメージを確認したい方は解決事例をご参照ください。

Case1

Case1

収益性の高い不動産の生前処分を踏まえ、多数の不動産の評価額を確定したうえで、遺留分を不動産と金銭で回収し、同時に賃料清算を行った事例

Case2

Case2

同族会社に対する遺贈の問題を含む遺産分割と併せて、相続人が所有する同族会社株式の売却・共有不動産の賃料清算等を行った事例

まずは、お気軽に無料法律相談をご利用ください。

相続弁護士インタビュー

弁護士法人Bolero代表弁護士の小池智康と申します。

弁護士法人Bolero代表弁護士の小池智康と申します。

収益不動産の相続トラブル.comをご覧いただきありがとうございます。

弁護士法人Boleroは相続案件が受任案件の9割以上を占める相続特化型の法律事務所です。弁護士法人Boleroの特徴的な点は、相続に特化した上で、「攻める」側の代理人として実績を積んできているという点です。

「攻める」側とは、被相続人の財産管理に関与していなかったことから、遺産に関する情報・資料がない、被相続人が付き合いのあった専門家にも相談できない、収益不動産の相続トラブルに費やせる費用の準備ができていないという相続人の側を指しています。

「攻める」と言えば聞こえはいいですが、「攻める」側の相続人は、「守る」側の相続人にくらべて圧倒的に不利な状況にあるため、ある意味で攻めざるを得ない立場におかれていると言えます。

弁護士法人Boleroは、このような不利な立場にある「攻める」側の案件を数多く受任し、遺産の調査を尽くし、法的手続を駆使して解決に導いてきました。

収益不動産の相続トラブルでお悩みの方はお気軽に弁護士法人Boleroにご相談ください。

弁護士が扱う案件に全く同じ案件はありませんが、相続の紛争案件の解決を積みかさねるなかで一定の押さえるべきポイントというものは見えてきます。

そこで、以下では、収益不動産の相続トラブルに対処するポイントをいくつかご紹介したいと思います。

収益不動産の相続トラブルは「攻める」側と「守る」側という構図があります。

被相続人が収益不動産を所有している場合、徐々に管理が難しくなり特定の相続が管理に関与するようになります。このような相続人は、遺産に関する情報・資料、専門家とのネットワーク、収益不動産の相続トラブルに対応する費用の準備を事前に行うことができますので、相続開始前に有利なポジションを確保しており、相続開始後は、この有利なポジションを「守る」ことが主要な目的になります。

具体的には、遺言がない遺産分割の場合であれば、他の相続人が遺産の資料・情報を持っていないことを利用して遺産の内容をあいまいにしたり、自己に有利な不動産の評価額を主張して、代償分割で収益不動産を取得しようとしたりします。

これに対して、「攻める」側は、遺産の内容を調査して、分割の対象となる遺産の範囲や評価額を明らかにしなければ、「守る」側のいいなりでことがすすんでしまいます。

「攻める」側の相続人は、自らの権利を実現するために覚悟をもって調停・審判、民事訴訟等の裁判手続に取り組む必要があります。

「攻める」側は自ら遺産を調査し、積極的に法的手段をとらなければ適正な遺産の分配を受けることはできません。

遺産の調査が必要という説明をすると、情報・資料を持っている相続人に出させればいいのではないですか、との質問を受けることがあります。もちろん、実際の事件処理において、情報・資料を有している相続人に対して開示を求めますが、これに依存することは危険です。他の相続人から開示された遺産の情報がすべてである保証はありません。むしろ、開示する側にとって不利な情報や遺産に含まれるか、特別受益にあたるかなどの判断で見解が分かれるものについては開示されないのが当たり前と考えた方がいいでしょう。

収益不動産の相続トラブルでは、「攻める」側は自ら積極的に遺産の調査を行い、他の相続人から開示を受けた情報・資料を基に更に調査を行い、隠匿された遺産を探し出すというくらいの心構えが必要です。他の相続人から開示された資料を無批判に採用してはいけません。

「攻める」側に積極的な姿勢が求められるのは、遺産の調査だけではなく、解決に向けた協議・法的手続についても同様です。

「攻める」側は、遺産調査の結果を基に、遺産分割案を提示し、話し合いが進まなければ遺産分割調停を申し立てるなど積極的に法的な手続を進めていかなければなりません。「守る」側は、「攻める」側が遺産の調査を終えた段階では、遺産分割を進めるより、他の相続人の相続分を減らすために多岐にわたる主張をしたり、引き延ばしをして粘り勝ちをねらってきますので、「攻める」側はこのような抵抗を排除して、遺産分割により適正な遺産の分配を実現しなければなりません。そのため「攻める」側は積極的に法的手続を進めていく姿勢が求められるのです。

収益不動産の評価額を検討するには相続税における不動産評価に関する知識が不可欠です。

収益不動産の相続トラブルにおいては、必ず不動産の評価額を検討することになります。不動産の評価方法については、当事者間で協議して合意する、合意ができなければ不動産鑑定を行うということになります。

不動産鑑定については、費用の問題もあり積極的には行われないため、まずは当事者で協議をすることになりますが、協議をするにも基準となる評価額がないと協議がすすみません。そこで、相続税申告時の評価額が登場するわけです。

相続税申告時の評価額は、当事者が悪気なく提示することもないわけではありませんが、多くは遺産分割を有利に進めたい相続人が税理士の協力を得て他の相続人に提示するという流れで行われています。

実際、提示された相続税申告の資料(不動産評価の明細)をみると、土地の㎡単価、地形による補正(減額)などがされていて、もっともらしい評価額にみえてきます。

しかし、よくよく相続税申告の資料をみていくと、小規模宅地等の特例が適用されていたり、収益不動産について貸家建付地の評価減がされていたり、タワーマンション程ではありませんが上層階のマンションがあきらかに時価を大幅にしたまわる固定資産評価額で評価されているということがあります。このようなことは、まれにあるというレベルではなく、相続税申告時の評価が主張された場合のほとんどでみられます。

相続税申告時の不動産の評価は相続税法上は時価とされていますが、大量の申告事務を安定的に処理するため、そもそも控えめに評価がされています。そのうえ、各種の政策的な評価減額規定も存在しています。遺産分割において相続税申告時の評価を参考にするのであれば、このような点を考慮し、評価の減額規定の適用を排除して評価額を計算しなおすなどの対処が最低限必要です(そもそも路線価が時価と乖離しており、このような計算をしても相続税申告時の評価が参考に値しないケースもあります)。

このように、収益不動産の評価を検討するには相続税申告における不動産評価に関する知識が不可欠になってきます。

収益不動産の相続トラブルにおける特別受益の調査は、不動産に関する相続税対策を念頭において行う必要があります。

収益不動産を所有している方の相続に関する最大の関心時は相続税を減らすことです。相続税対策は、大まかに言えば、遺産に含まれる財産を減らすか、遺産に含まれる財産の評価額を下げるという作業です。

そして、遺産に含まれる財産を減らす方法の典型が贈与です。贈与に関しては、贈与税が軽減される様々な規定があるため、これらの制度を利用して贈与税を軽減しつつ、遺産に含まれる財産を減らすという対策が行われることが一般的です。

また、遺産に含まれる財産の評価を下げる場合も、単純にアパート・マンションを建てて貸家建付地の評価減を利用するだけでなく、相続人が遺産に含まれる土地に借地権・使用借権を設定することで実質的に土地の価値の一部が移転するような方法、これに資産管理会社が組み合わされる場合等様々なパターンがあります。

特別受益の有無を調査するには、これらの相続税対策のパターンを念頭において、目の前の事例ではどのような相続税対策が適切かを想定しながら調査を進めることが必要です。

収益不動産の相続トラブルで特別受益の調査を行うには、不動産の相続税対策の知識が不可欠です。

収益不動産の相続トラブルの解決を任せるには弁護士との相性も大切です。

ここまで目を通していただくと、収益不動産の相続トラブルを扱う弁護士は、相続税申告時の不動産評価や相続税対策についての知識が必要であることがお分かりいただけたと思います。

ただし、これだけでは十分ではありません。

相続トラブルの大きな特徴として、事案にもっとも詳しい当事者である被相続人が亡くなっているため、被相続人に直接事情を確認することができないということがあります。これは、不動産の明渡し事件や売掛金を回収する事件など通常の事件では、当事者から事情を確認できることと比較すると、事実関係を解明することを難しくする要素です。

そのため、相続トラブルでは、相続人の方から時間をかけて事情を聞いたり、古い資料を探して貰ったりといったことが多くなります。そして、このような事情の確認や資料の確認をスムーズに行うには、依頼者と弁護士の相性というのはとても大切です。

依頼者と弁護士の相性が悪いと、依頼者の方が遠慮をして余り弁護士に話しをしないということが起こり、結果的に弁護士が重要な事実を把握していなかったということになりかねません。

法律的な問題は弁護士が対処しますが、事件の当事者はあくまで依頼者ですので、事件の解決には、依頼者と弁護士が二人三脚で対応することが重要です。

相性は人間同士の問題ですから難しく考える必要はありません。一度会って話をしてみればなんとなく相性の善し悪しはわかります。弁護士選びは面倒ですが、大切なことですので、何人か候補の弁護士に会ってみることもいいと思います。

最後までお付き合いいただきありがとうございました。

弁護士法人Boleroは収益不動産の相続で悩む皆様のご相談をおまちしております。

いつでも、ご遠慮なく、お問合せください。

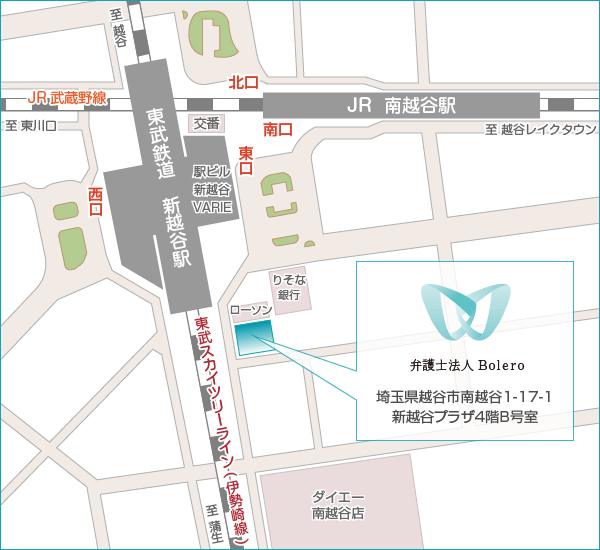

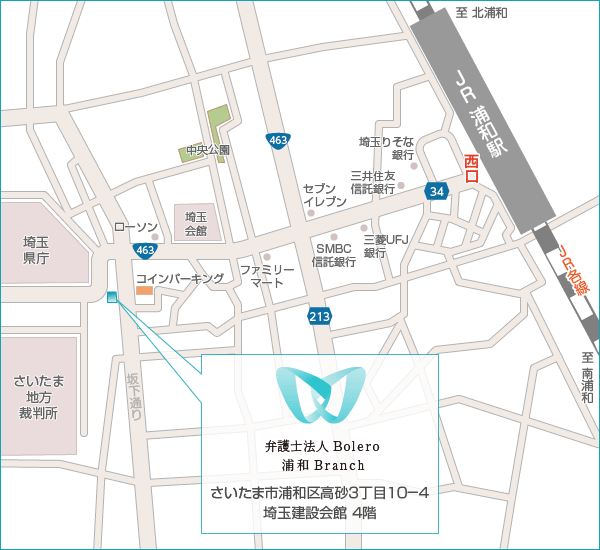

アクセス

弁護士法人Bolero

弁護士法人Bolero 浦和Branch

弁護士費用

1.遺産分割

(1)着手金 30万円(消費税別)

(2)成功報酬

獲得した遺産の時価の額に次の割合を乗じた金額を成功報酬とします(消費税別)。

| 遺産の時価 | 割合 |

|---|---|

| ~3000万円以下の部分 | 10% |

| 3000万円を超えて3億円以下の部分 | 6% |

| 3億円を超える部分 | 4% |

2.遺留分減殺請求

(1)着手金 30万円(消費税別)

(2)成功報酬

獲得した財産の時価の額に次の割合を乗じた金額を成功報酬とします(消費税別)。

| 遺産の時価 | 割合 |

|---|---|

| ~3000万円以下の部分 | 10% |

| 3000万円を超えて3億円以下の部分 | 6% |

| 3億円を超える部分 | 4% |

3.収益不動産の賃料請求・管理に関する交渉・訴訟

(1)着手金 30万円~(消費税別)

(2)成功報酬

獲得した遺産の時価の額に次の割合を乗じた金額を成功報酬とします(消費税別)。

| 遺産の時価 | 割合 |

|---|---|

| ~3000万円以下の部分 | 10% |

| 3000万円を超えて3億円以下の部分 | 6% |

| 3億円を超える部分 | 3% |

4.日当

(1)期日加算日当 1出頭あたり3万円(消費税別)

裁判期日への出頭7回目から1出頭あたり3万円が発生します。

(2)出張日当

弁護士が受任業務を処理するために出張した場合、次のとおりの出張日当が発生します。

| 出張時間が5時間以内 | 3万円(消費税別) |

| 出張時間が5時間を超えて8時間以内 | 5万円(消費税別) |

| 出張時間が8時間を超える場合 | 別途見積もりをします。 |

(3)期日加算日当と出張日当が重複する場合の処理

期日加算日当と出張日当が重複して発生する場合は、後者のみが発生します。